SheIn,中文译名希音。

一个主打女装的跨境快时尚品牌。

目前已进入北美、欧洲、俄罗斯、中东、印度等市场,核心业务包括商品设计、仓储供应链、互联网研发、线上运营等。

在一份名为《2021年中国新消费新国货品牌TOP100排行版》里,排在第一的事小米这样早就扬名海外的知名公司,而第二位则是一个叫SheIn的名字。

“SheIn 是什么?” 当你和朋友谈论时,很难有人回答上。

然而这家默默无闻的中国公司早在去年完成了 E 轮融资,估值超过150 亿美元。

SheIn创建于2008年,总部位于中国南京,是一家主打女性快时尚研发、生产和销售的B2C跨境电商平台。

目前在Instagram上拥有约1404万粉丝,暂未开设实体店,主要通过官网和App等线上渠道在美国、欧洲、中东、印度等全球200多个国家和地区销售,日发货量***超过300万件。

在美国, SheIn在Google 量是 Zara 的三倍以上,SheIn的目标就是成为线上 Zara。

2018年该平台交易额破80亿,2019年破160亿,从2016年至2019年的四年间,公司收入规模翻了16倍。

而在疫情期间,zara频频关店,收入递减的时刻,SheIn售额早已经过 400亿元,并在默默准备上市计划。

如此巨大体量却低调的SheIn也被称为中国最神秘的百亿美金公司。

· 海外也有下沉市场 ·

SheIn的创始人许仰天早期是做海外婚纱市场的,2008年创办了SheIn,从一家电商小作坊成长为了服装巨头。

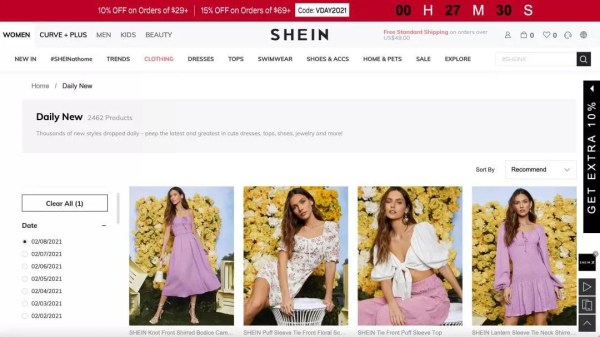

▲SheIn的官网

很多海外消费者对SheIn的第一印象就是低价,在SheIn的官网上一件衬衫仅售3美元,一件裙子***也就12美元。

这个价格就算放在国内也是非常平价,何况款式和设计都还不错。

简直就是海外服装界的平价之光。

SheIn在国外有多火,根据2020年的一项美国调查。

在美国48州,平均年龄15,8岁,家庭年均收入67500美元的青少年***的服装品牌调查中,这个来自中国没有任何实体店的品牌在榜单前十。

甚至名声早已超过了备受中国新中产喜爱的Lululemon。

为什么北美市场如此喜爱SheIn?如同拼多多切对了中国下沉市场一样,北美也有着自己的下沉市场。

与国内富裕的Z世代不同,受中西文化差异影响,北美Z世代还挺穷的。

在国内,Z世代不仅能拿到爸妈给的零花钱,还有爷爷奶奶给的全家宠着,即使不工作,手头的消费金也是足够多的。

而北美Z世代尽管和国内Z世代同岁,却受文化影响,他们很少能从父母那里拿到零花钱,除了必须生活费外,大部分零花钱还要靠自己刷盘子才有。

而美国的大学学费高昂,不少Z世代不仅没钱,甚至早早就背负了助学贷款,数据显示,约三分之一的美国青少年正在从事兼职。

自身消费能力有限再加上对时代的担忧,北美Z世代更喜爱物美价廉的产品,尽管零花钱不多,但是追逐潮流打扮自己是每个年轻人的爱好。

所有年轻人都爱美,而所有消费者都拒绝不了物廉价美的产品。

低价的SheIn正是看到了这一点,款式够时尚够漂亮,价格够便宜,相比美国的本土评价品牌,SheIn显然更加低价亲和。

这也让不少被传统快时尚挤出的用户来到SheIn平台。

年轻人喜欢SheIn,还可以理解为DTC品牌蓬勃发展期,DTC品牌的概念起源于美国,Direct to Customers,翻译为直面消费者。

消费者和品牌方共同创作,品牌方根据消费者的喜好生产产品,这种形式让SheIn备受北美青少年喜爱。

而另一方面,SheIn一来就选择了国际市场,而非国内市场起步。仅这一点就比中国其他出海服装品牌赢在了起跑线上。

服装行业是一个充分竞争的行业。

虽然中国服装制造一直支撑着全球时尚行业,但是都是加工,出海品牌很少,不少出海品牌都是在国内耕耘多年,才开始向国际扩展。

而SheIn赢在了起跑线上,如今,SheIn的用户群已经不止于海外的“下沉群体”,不少时尚博主、中产人群都在使用SheIn。

· 网红带货鼻祖 ·

疫情期间在全球经济消退,服装行业低靡的时期,SheIn却一路高涨。

根据APP数据分析平台Sensor Tower发布的榜单,2019年SheIn的***下载量达到了1200万,而在2020年增长到了1750万。

一方面是宅经济促进了电商SheIn的增长,另一方面也和SheIn的运营模式有关。

SheIn可以说是早期网红带货的鼻祖。

在电商发展初期,大部分商家还在依赖搜索引擎带来的流量,而SheIn已经看到了社交电商的影子,SheIn抓住了互联网崛起,网红带来流量的时机。

网络搜索引擎虽然可以带来流量,但是费用也非常昂贵,并且用户并不垂直。

当电商平台扩张,广告费也要增加,并且一旦不投入费用在引擎上,流量就消失。

随着Instagram刚刚被Facebook收购,Twitter在纽交所挂牌上市,SheIn看到了一种全新的流量打法。

在互联网销售中有三大重要元素,产品,用户和流量,SheIn在创造自己新的流量法则。

与搜索引擎带来的短期流量不同,SheIn想要通过社交推广获得长尾效应。

让用户了解产品,了解品牌,喜欢上品牌,培养消费者对品牌的认知,从购买到自己推荐给朋友。

欧美网红经济虽然比国内早了很多年,但是在2008年也还是不够成熟。

流量非常便宜,SheIn甚至不用花广告费,通过给网红免费寄产品的方式就可以收获大批产品图和推广。

同时配上产品链接,许多SheIn早期合作的博主当时广告费才几十美元,如今已经涨到了几万美元。

熟悉国际社交媒体规则的SheIn抓住了网红增长,KOL营销的早期红利,在几大知名平台Facebook、Instagram、Twitter等平台与网红KOL进行合作带货。

这一举动让SheIn坐上了快车,毕竟不少快时尚品牌都把网红KOL营销视作关键环节。

根据数字营销平台OneSight的统计,2019年SheIn在Facebook的日均发帖量高达6.7篇,甚至打败了CCTV+这样的专业媒体。

在勤劳灌水的同时,SheIn还给帖子本身投放了大量付费流量,以至于贴文平均互动量超过7000,转评量长期过百。

现今SheIn的社交平台粉丝达到两千多万,远远高于竞争对手。

SheIn对形势的预判成就了它今天的流量,而这些流量又促进了产品的销售。

· 超强供应链反应速度·

一件衣服,从设计打版到生产一般需要十周左右,而Zara把这个时间缩短到了两周已经让行业惊讶,但SheIn仅需要三天。

Zara之所以生产速度远超其他欧美品牌,一个很重要的原因就是Zara在西班牙建立了自己的生产供应链,同时设计师也在西班牙,这样设计生产高度一体化,速度就快了很多。

但SheIn的三天令所有人震惊,这背后离不开国内优秀的供应链和中小大型服装厂的存在。

在部分小服装厂,十件衣服就可以起订。

而Zara的西班牙工厂无论如何也接受不了如此低的数量,毕竟成本太高,欧美人力相对中国本身就很贵。

这也就意味着SheIn有更多的更低成本的试错机会。

在所有品牌都在为消费者做正确选择的时候,SheIn却让消费者自己选择。

方法就是通过大量上新,少量库存来判断出哪些款式是爆款,生产消费者喜欢的,清楚消费者不喜欢的。

在SheIn的官网上有时候一天能同时上新2000款。

当然如此巨大的上新量背后离不开优秀的供应链,只有借助国内强大的供应链,才实现了高频海量上新试错。

SHEIN的速度放在欧美很惊人,但是放在浙江或者广东的服装代工厂,并非一个奇迹。

另一方面SheIn在与工厂合作方的及时到账也为其建立了好名声,构成了互惠互利的共赢局面。

作为超快时尚的代表选手,ASOS、Boohoo、Misguided以优于ZARA几倍的速度在供应链上实现了碾压。但这次,他们输给了SheIn。

SheIn的成功不仅在于营销,也在于其商业模式对传统时尚产业的改造。

SheIn其实走的是一条以来成熟产业链赋能而数字化运营的道路,根据高频而大量的供应商品,再通过用户购买数据实现回传分析。

SheIn便可以实现越来越准确的用户洞察,类似于C2M模式下的柔性供应链,所有产品设计、开发都可以更加精准有序,最终实现商业闭环。

时尚本就是一阵风,要想胜出,就要把握速度,在新鲜元素席卷媒体时,产品就要快速更上。

这样就倒逼着品牌不停加快生产速度,让周期越来越短,这也是快时尚的来源。

但如同zara备受诟病的缺点一样,SheIn也经常涉及抄袭风波,毕竟如此快的时尚再天才的设计师也赶不出来新作品。

但至少以SheIn为代表的阶段性胜利,给中国的出海品牌提供了一个新的思路。

中国不再只作为国际大牌的后方供应商,也并非只有产品高大上,品牌历史悠久才能出海。

在发展成熟的供应链上,新消费国货品牌都可以乘上出海这列快车。

精准的布局,优秀的营销模式与及背后优秀的供应链成就了 SheIn的成功。

同时SheIn的成功也将给更多国货新品牌带来***遐想。