奢侈品牌正掀起新一轮“涨价潮”。

7月3日零点起,法国奢侈品牌Chanel正式上调中国手袋价格。这是自2020年新冠肺炎疫情爆发以来,Chanel第三次官方涨价。

与此同时,奢侈品牌Louis Vuitton先后4轮涨价,Gucci、Dior、Prada、Burberry等在过去一年均明显上调产品价格。

今年年初,媒体称,在疫情的冲击下,2020年全球个人奢侈品市场交易额同比大跌23%,只有最先恢复的中国奢侈品消费逆势上升,激增48%至3460亿元,相比2019年26%的增速几乎翻倍。

中国成为全球奢侈品市场***正增长国家,和国际奢侈品牌接连涨价勾连起来,一个问题被摆上“台面”:奢侈品牌在加速收割中国人?

01排队与吐槽齐飞

奢侈品涨价,丝毫没有影响中国买家的消费热情。

媒体前往现象级奢侈品商场北京SKP探访,发现不少奢侈品牌门店排起长队,其特有的限流进店服务正在发挥作用。

即便如此,涨价幅度还是让一些买家忍不住吐槽。

消费者Sunny对媒体直言:“这也太夸张了,一个包居然要6万元!而且1年能涨3次!”

已经购买的消费者中,有的买家觉得涨得“太离谱”,有人的想法却恰恰相反,比如一位网友直呼后悔,“去年买包花了30万元,最近发现好多牌子都涨价了,还是买少了”。

后者是奢侈品消费中的一种独特心态。分析人士Drizzie认为:“已经购买热门单品的消费者发现商品涨价后,往往会认为自己足够幸运,以及他们的消费决策得到了市场的肯定。”

对于想买进却迟迟没能入手的买家,心态更复杂,正如一位网友在社交网络吐槽:“订了一个多月的TODS,现在告诉我没货,哭死了,谁能理解这种非限量奢侈品排队都买不到的感觉……”

不难看出,奢侈品消费的过程中,不乏供需掌控、心理拿捏,而这场博弈的“主角”,无疑是头部奢侈品牌。

对于涨价,Chanel首席财务官Philippe Blondiaux说得相当坦白:“奢侈品的象征价值高于使用价值,这为其赋予了具有想象力的溢价空间。换言之,奢侈品的高溢价是建立在稀缺性上的。”

维持品牌稀缺性,正是奢侈品牌频繁涨价的主要原因。

在Drizzie看来,当可负担得起热销系列产品的人群达到一定阈值之时,就是奢侈品牌涨价的好时机,奢侈品牌必须***它们的消费群体只有一小撮人,从而***品牌的稀缺性,因为稀缺性的下降直接影响着消费者对奢侈品的渴望。

这意味着,理想状态下,奢侈品牌要将产品定价控制在中间阶层需要付出一定努力才可得到的水平,进而在这场人性欲望的游戏中永远掌握主动权。

除了维持稀缺性,疫情冲击带来的业绩压力,也是奢侈品牌涨价的一大动因。

以LVMH集团为例,2020年营业收入446.51亿欧元,同比下降16.8%,净***83.05亿欧元,同比暴跌36.3%。从这个角度看,LVMH集团旗下奢侈品牌Louis Vuitton先后4轮涨价,就不难理解了。

业绩承压的同时,却也有一抹亮色。

LVMH集团的全球表现中,除去日本的亚洲市场销售额占全球市场的比例在不断攀升,2020年为39%,与2019年相比提升8个百分点。

这一增长背后,中国市场举足轻重。LVMH集团坦承,由于中国疫情得到有效控制,其旗下多个奢侈品牌第二季度均开始出现反弹趋势。

确然如此,中国渐渐成为头部奢侈品牌最重要的“角力场”。

02 深挖中国市场

之所以说中国市场“最重要”,首先是涨价幅度比其他市场要大得多。

举个例子,Dior在今年2月涨价后,small book tote在中国涨了3000元,英国只涨了250英镑(约合2207元***);小号saddle在中国涨了5000元,英国涨450英镑(约合3973元)。

媒体感叹:“中国人的钱就是这么好赚!”

事实上,国际奢侈品牌差异化深挖中国市场,在疫情之前便是“习惯动作”。

其中,美国轻奢品牌Coach较为典型。从2011年开始,Coach在华售价和在美国本土市场的售价存在明显差距,有时价差达到惊人的40%。

这一策略,效果甚佳。据时尚商业快讯监测,2008年,Coach初入大中华市场时的年销售额仅5000万美元,10年后,Coach大中华区的营收已经突破7亿美元,暴涨14倍之多。

头部奢侈品牌采取这种策略,根本原因是中国消费群体的变化。

随着经济的发展,中国富裕阶层人数增多,新兴消费人群大量涌现,这些人不再像老一辈人那样保守,而是非常重视身份彰显和个性体验,他们更喜欢时尚、新奇、能***限度表达自我的消费。

得益于中国买家消费能力和个性追求的极大提升,中国奢侈品市场的重要性日益凸显,成为持续十多年的社会热潮,而全球深受疫情困扰的2020年,中国更是以一己之力撑起全球市场。

战略咨询公司贝恩发布的报告《2020年中国奢侈品市场:势不可挡》显示,仅仅一年时间,中国奢侈品市场的规模就从全球总额的11%跃升至20%。报告预计,只需再过五年,中国有望成为全球***的奢侈品市场。

新冠疫情的发生,也对中国奢侈品买家的消费观念、购买习惯和生活方式产生了令人意想不到的影响。

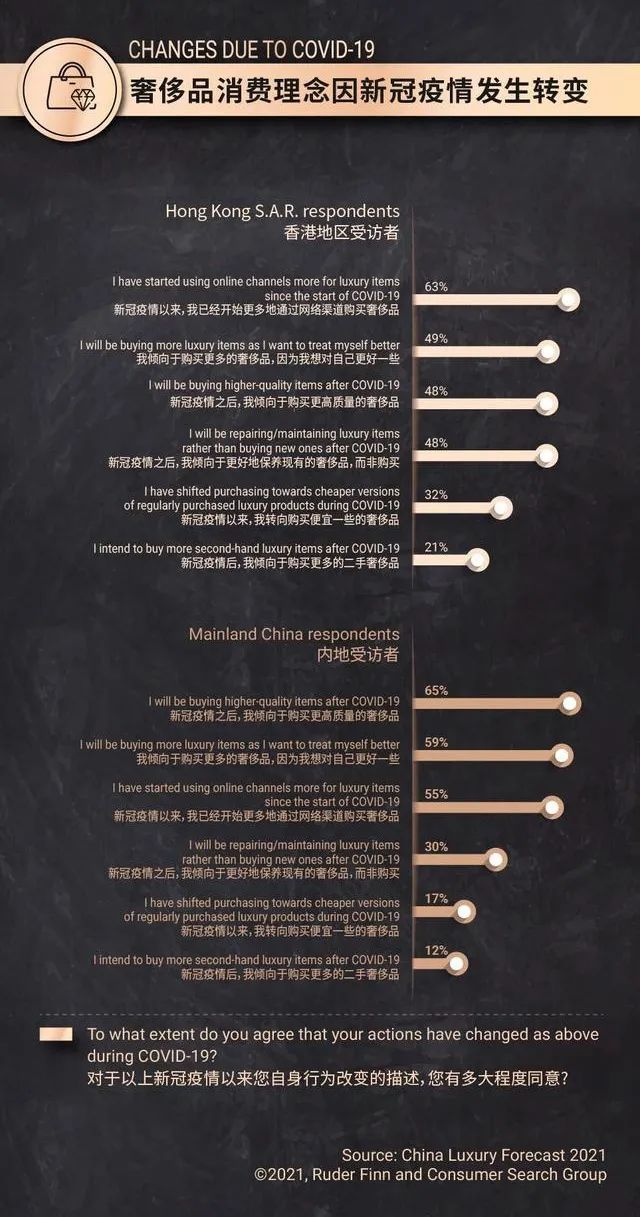

据罗德传播集团与精确市场研究中心联合发布的《2021中国奢华品报告》显示,65%的内地受访者和48%的***地区受访者表示,新冠疫情以来会倾向于购买更高质量的奢侈品,内地59%和***地区49%的受访者表示会购买更多的奢侈品来更好地对待自己。

换句话说,奢侈品的质与量,都将是中国买家的“着力点”。

为了承接中国买家蓬勃的消费需求,众多奢侈品牌展开了***、立体式广告轰炸,比如拍摄“土味”广告片,试图用形象落差来贴近中国买家,或在抖音、小红书、微信视频号等平台进行海量曝光,以提高品牌声量和影响力。

这些操作,最终还是由买家来承担。正如研究者指出的,大多数时候,奢侈品消费者支付的并不是产品价格,而是在为品牌付出的广告费买单——这被认为是奢侈品暴利的原因所在。

为吸引中国买家,奢侈品牌不惜发布虚假广告。

上个月,LV关联公司路易威登(中国)商业销售有限公司被罚20万元,主要是因为商品配件缺失,“网页宣传的产品信息与实际不相符”;去年11月,Chanel同样因为虚假广告的问题,被市场监管部门处以20万元罚款。

当国际奢侈品牌用各种策略在中国市场奋力掘金时,另一场“战役”已经拉开序幕。

03 价值主义博弈

这场战役,即新品与二手商品的博弈。

因为奢侈品生意持续火热,一级市场和二级市场之间的“隔阂”已经被击破。

相关研究数据显示,二手奢侈品市场已进入急速增长阶段,全球二手奢侈品交易规模2025年或将超过600亿美元。

具体到中国市场,《2021年中国二手奢侈品行业概览》提到,我国二手奢侈品2020年销售额173亿元,预计到2025年,中国二手奢侈品市场规模约348亿元,复合增长率达15%。

背后力量,正是商家追逐的Z世代。

国内二手奢侈品交易平台红布林2020年的数据报告显示,该平台有超过70%的消费人群为90后、00后。也就是说,Z世代作为一个庞大的消费群体,在二手奢侈品领域发挥了重要作用。

Z世代的圈层特征,在奢侈品消费领域,表现也很突出:买新品的人基本上不会买二手,但可能会频繁卖出;另一边,大批年轻人想要买好包,又无力或者不想多花钱。

这一现象,得到欧洲***二手奢侈品网站Vestiaire Collective证实,据其发起的调查显示,奢侈品卖家中,70%的人不会购买二手奢侈品,而买家中,71%的人因无法负担新品的费用而选择二手。

两个圈层的人,受主流消费人群和消费观念的变化影响,奢侈品新品、二手之间的“接力赛”开始频繁上演,二手奢侈品平台层出不穷。

这被视为是“价值主义抬头”,当价值主义被彻底挖掘,性价比潮流崛起,新中产阶层对于二手奢侈品的需求随之加大,二手奢侈品市场将逐步扩张。

甚至有分析人士认为,二手奢侈品电商平台“或将绝杀一手奢侈品电商平台”。

新零售商业评论觉得“绝杀”言过其实,毕竟,一手奢侈品牌占据***优势地位,在新品、二手的“接力赛”中,仍然掌握***主动权。

这正是多数奢侈品牌不接受二手的“底气”所在,Chanel就因包袋真伪问题“手撕”美国二手奢侈品平台The RealReal。

不过,面对二手奢侈品市场的快速增长,奢侈品牌的态度也在发生变化。

Vestiaire Collective得到开云集团领头的融资,股份占比5%,这是二手奢侈品***获得一级市场认可。The RealReal也与Gucci达成合作,出售由品牌提供的二手Gucci产品。

头部奢侈品牌的“接纳”,看似一种妥协,但这番行动,能够帮助解决二手奢侈品市场最受诟病的问题——假货,也可以通过控制一手市场的货源为二手市场增值,达到夯实自身护城河的目的。

只是,在更大的范围内,二手奢侈品交易产生的数据造假、货不对版、货源灰色、退货难等问题,也会反噬品牌。

这种背景下,加上疫情的冲击,对于头部奢侈品牌而言,如何维持自身的稀缺性,长久获得中国消费者的青睐,比以往任何时候都更紧要。