随着我国疫情的减缓和防控的常态化以及稳外贸政策红利的持续释放,对我国纺织出口增长提供了有力支撑。世界经济在复苏道路上踌躇,疫情在全球反复出现减缓、反弹,受疫情影响印度、越南等纺织服装生产国订单承接受阻,部分订单向我国转移,2021年上半年,我国纺织品服装出口创历史同期最高水平。

据我国海关月报数据显示,2021年上半年,我国纺织品服装出口1400.9亿美元,同比增长12.1%。纺织品服装出口规模不仅超过了疫情前的2019年同期水平,也刷新了历史同期最高纪录。

01部分订单向我国集中,服装出口大幅增长

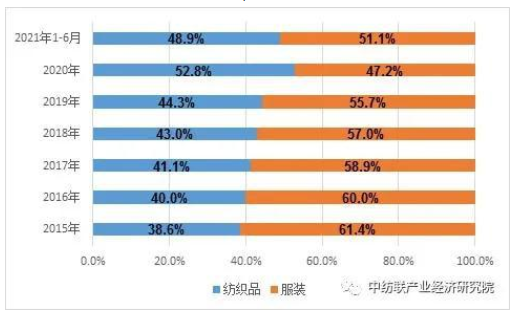

全球出现多波疫情,我国仍能稳定供应服装产品,国际订单有向我国集中的趋势,同时欧美市场需求有逐渐恢复表现,因此我国服装出口呈现加快势头。上半年,我国服装产品出口额为715.3亿美元,同比增长40.3%,是自2016年以来同期出口额最高纪录;服装占纺织品服装出口总额的51.1%,比2020年占比提高3.9个百分点,恢复到疫情前服装占比变化趋势。

近年纺织品、服装出口结构占比变化情况

数据来源:中国海关

从出口市场看,美国、欧盟、日本、东盟是我国服装出口前四大市场,上半年向这四大市场分别出口服装168.8亿美元、133.6亿美元、68.0亿美元和58.4亿美元,同比分别增长65.7%、30.0%、14.6%和42.1%。

以第一大出口市场美国为例,从美国海关进口数据看,越南、孟加拉、印度、印度尼西亚占美国进口服装市场比重近十年来不断增加,但在疫情影响下,今年1~5月从四国进口服装分别占美国服装进口市场的19.7%、8.8%、5.9%和5.5%,比上年同期都略有下降,分别下降0.4个、0.6个、0.1个和1.3个百分点。而我国占美服装进口市场的19.9%,比上年同期占比提高0.6个百分点。

02防疫产品需求减少,纺织品出口回落

随着全球疫情形势的变化,防疫物资的需求已经大幅下降,其中口罩需求的减少拖累我国纺织品出口下降。上半年,我国纺织品出口685.6亿美元,同比下降7.4%。

其中,海关税号63079000纺织制品(包含口罩)的出口额为69.2亿美元,同比下降78.8%。该产品占我国纺织品出口比重下降到10.1%,而上年同期该产品出口326.3亿美元,比重达到44.1%。

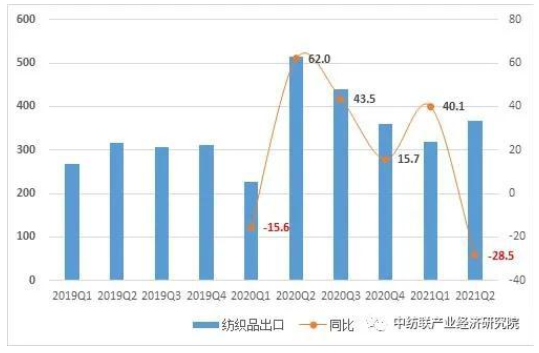

去年一季度受疫情爆发影响,我国纺织品出口呈现2015年以来的季度低点,出口仅269.0亿美元;到二季度受全球防疫物资需求猛增影响,纺织品季度出口实现了历史高点,达到514.3亿美元。在基数效应作用下,今年二季度纺织品出口下降28.5%,但从绝对数值看,今年二季度纺织品出口367.9亿美元,仍高于疫情前2019年的每个季度。

近两年纺织品季度出口对比图

数据来源:中国海关

03排除口罩因素,产业链主要商品出口均增长

从产业链角度看,我国海关税号63079000纺织制品(包含口罩)出口快速下降,是今年上半年纺织品出口下滑的重要影响因素。

如果排除口罩因素,上半年纺织品出口实现了正增长49.0%。此外,产业链上化学纤维、纱线、织物及纺机等主要商品出口都出现增长。全球经济持续复苏,带动外部需求增加,对我国纺织产品出口起到提振作用。

2021年上半年我国纺织产业链上主要商品出口表

数据来源:中国海关

04需求持续复苏,主要出口市场活跃

虽然疫情不断反复,但国际需求仍在增长;此外排除口罩因素,我国纺织品服装对主要贸易伙伴出口都实现了正增长。

从纺织品服装出口前五大市场看,分别为美国、东盟、欧盟、日本、韩国,上半年纺织品服装出口五大市场金额分别为246.4亿美元、224.7亿美元、205.9亿美元、94.7亿美元、44.2亿美元;同比分别增长12.2%、35.7%、-20.0%、-8.4%、18.5%。如果排除未列名纺织制品(海关税号63079000,包含口罩)的出口额,这五大市场同比都实现了正增长,分别增长63.4%、42.2%、31.0%、14.7%和32.4%。

美国是我国纺织品服装第一大金额出口市场,上半年有五分之一的产业链终端产品都出口到美国。除168.8亿美元服装出口美国外,还有69.3亿美元的纺织制品出口美国,分别占到服装和纺织制品出口市场的23.5%和22.4%。据美国商务部纺织服装办公室数据,2021年1~5月美国进口我国纺织品服装101.5亿美元,同比增长32.3%,继续占领美国第一大进口来源市场。

随着东南亚、南亚地区纺织业的发展,对我国纺织产业链前道产品需求不断增加。今年上半年,我国纺织纱线、纺织织物出口第一大市场被东盟稳居。纺织纱线出口东盟12.9亿美元,同比增长33.8%,占纺织纱线出口市场的19.2%。纺织织物出口东盟106.8亿美元,同比增长41.6%,占纺织织物出口市场的51.4%。

欧盟二十七国中大多是发达经济体,同美国一样,对我国纺织产业链终端产品需求强烈。今年上半年,欧盟分别占据我国服装、纺织制品出口第二的位置,服装出口欧盟133.6亿美元,占我服装出口市场的18.7%;纺织制品出口欧盟52.0亿美元,占纺织制品出口市场的10.7%。

上半年,日本市场占据我服装出口市场的第三位和纺织制品市场的第四位。服装出口日本68.0亿美元,占我服装出口市场的9.5%;纺织制品出口日本23.4亿美元,占纺织制品出口市场的4.8%。据日本海关统计,日本上半年进口我国纺织品服装9817亿日元(约合89.9亿美元),同比下降15.9%,占日本进口纺织品服装市场的54.5%。

05西部增长强劲,福建、山东快速增长

上半年,我国西部地区出口纺织品服装增长强劲,东部地区出口实现增长。具体看,西部地区上半年出口纺织品服装69.6亿美元,同比增长30.2%,占我国纺织品服装出口市场的4.9%;东部地区出口1214.9亿美元,同比增长13.5%,占我国纺织品服装出口市场的86.7%;中部地区出口101.3亿美元,同比下降4.2%;东北三省出口17.8亿美元,同比下降11.6%。

从出口前五位省市看,福建、山东、浙江、江苏出口纺织品服装都有两位数增长。五省市按出口金额排序分别为浙江、江苏、广东、山东、福建,分别出口纺织品服装367.8亿美元、226.6亿美元、217.1亿美元、135.3亿美元和122.3亿美元,同比分别增长18.6%、11.3%、4.5%、28.0%和35.8%。

06全年出口面临诸多考验

疫情仍在全球蔓延,世界经济复苏不稳定不平衡,我国纺织出口面临的外部环境错综复杂。

世界经济复苏不均衡。随着疫苗推广和各国恢复经济的不懈努力,世界经济加快回暖,国际组织纷纷上调世界经济和贸易增长预期。国际货币基金组织(imf)7月发布《世界经济展望报告》,预计2021年全球经济增长6%,与上期预测值持平。但imf分别上调发达经济体增长预期0.5个百分点至5.6%,下调新兴市场和发展中经济体增长预期0.4个百分点至6.3%。世界贸易组织(wto)最新一期《贸易统计及展望》报告指出,世界贸易将迎来强劲但不均衡的复苏,预计2021年全球贸易增幅将达8%。

全球疫情发展不确定性增加。世界卫生组织数据显示,delta变异毒株已在全球超过120个经济体出现,变异毒株的扩散速度委实惊人。但一方面,疫苗对于delta变异毒株依然具备防护作用,各国也在推进疫苗接种的进程,另一方面,本轮疫情并没有带来死亡病例的明显上升。因此,delta变异毒株引发的疫情抬头虽然对经济复苏的进程存在一定干扰,但不至于打断发达国家经济恢复的趋势。

纺织外贸企业成本压力加大。虽然疫情仍然在世界各地蔓延,全球供应链受到冲击,港口作业效率大幅下降,但集装箱运输市场需求恢复势头良好。据克拉克森预测,2021年全球集运需求将同比增长6.1%。而随着集装箱运输市场的活跃,国际运费大幅增长。德鲁里世界货柜指数显示,7月底一个40英尺货柜从上海到洛杉矶的现货价格升至10503美元,同比则飙升了258%,加大了纺织外贸企业的成本压力,挤压了利润。

此外,纺织行业出口所面临的非经济因素导致的产业链、贸易秩序和政治格局重塑等外部风险仍较为明显。