优衣库也累了。

在四月中旬公布的2022财年半年报(2021年9月1日-2022年2月28日)显示,优衣库在大中华区的销售额为155.7亿元,同比下降1.3%。而此前几年,优衣库在中国顺风顺水,除了2020财年因为疫情的下滑外,从2016财年到2021财年的其余年份,它都实现了增长。

优衣库可以去抱怨暖冬没能让它的几个主打款发挥威力,也可以把涨价归咎于日元贬值和成本上涨,但对手们的壮大却是它不能视而不见的。

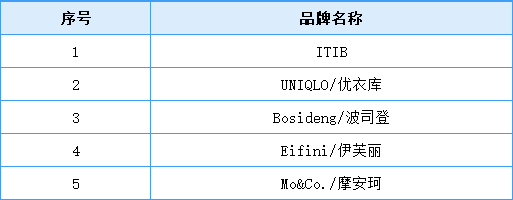

在去年的天猫双十一,优衣库只保留了男装冠军;连续蝉联五年女装冠军的它被成立不到两年的国产品牌ITIB和波司登超越;优衣库的内衣销量在2020年双十一就败给了国货Ubras,在去年则进一步滑落到了深圳品牌蕉内之后。

2021年双十一天猫女装品牌榜

中国玩家的后来居上,也让优衣库无奈面对“逐渐丢失年轻人”这一困境,即使优衣库不断上线与各种知名IP联名款撬动销量,但仍旧挡不住年轻人的兴趣退潮,特别是最近上架的泡泡玛特联名款,没有迎来疯抢,却遭到了消费者的不少吐槽。

但是,优衣库的老板柳井正是有梦想的日本人,也深知中国市场才是能帮他超越Zara母公司Inditex,成为全球市值最 高的服装企业的关键。所以,截至今年2月底,优衣库在中国的门店数已经达到860家,超过了日本的802家。

只不过,“逆水行舟,不进则退”。优衣库还是那个优衣库,但要是迟迟不能杀进五环外市场,占据的中产市场早晚也会被对手们侵占。

变挑剔的中产们,进不去的五环外

优衣库在中国的定位是中产市场。

这个不上不下的位置很难达到稳固的均衡,却历来是兵家必争之地。

因为,廉价品牌升级和高端品牌降级都会成为优衣库的对手。而且,在如今宏观经济不利的大环境下,优衣库原有的客户群很可能下沉去找廉价的替代品。

优衣库的基本款是最容易被替代的,原因不难理解,后续玩家的国产品牌身处世界工厂,甚至在供应链上更有优势。优衣库还有联名玩法的时尚款,之前与KAWS联名的UT和吉尔·桑的单品都一度火爆,但这个套路也没那么难以复制,近期的联名,包括携手泡泡玛特在内,也都没溅起那么多水花。

优衣库与泡泡玛特联名UT

UT曾经在品牌建设上的高光时刻在于设计师联名。但随着时间推移,很多顾客发现优衣库为了控制整体的成本,设计师联名款的面料往往不如基本款。这成了一大劝退因素。

除了性价比,优衣库和其他国际大牌一样曾经是80、90后眼中的潮流代表。但是95后、00后在文化消费上更加地去中心化,优衣库需要在各种社交平台持续自己的文化输出,才能维持住已经建立的地位。

去年新疆棉事件也对优衣库在中国的经营业绩造成了压力。在事件发生的下个月,优衣库在中国电商平台的销量下跌了20%。与此形成对照的是,去年7月-9月,李宁的门店销售额同比增长了20%-25%。

优衣库也在求变。

优衣库在去年11月在三里屯开了第一家北京的全球旗舰店,也是优衣库中国首家“复合式明日生活馆”。但去年3月,优衣库大中华区首席市场官吴品慧却还要将门店下沉到三四线城市。这看似矛盾的策略显示出优衣库的摇摆。

极海品牌监测数据显示,2021年优衣库新增门店96家,完成了每年新增80-100家的任务。但是,在一线、新一线和二线城市的一共有76家,在三线、四线、五线城市的只有20家。

现实证明,五环外人民配不上涨价的优衣库。

在三线以下城市,消费者们并不像一线中产那样关注面料、舒适感等细微的体验,而是更关注色彩和款式这种直观可见的要素。显然,优衣库在这方面并不能把自己和淘宝普通衣服明显区别开。

“优衣库”打败优衣库?

刘强东2012年曾研究过优衣库,认为成本和效率是京东和优衣库的共同点。

优衣库的母公司叫作讯销集团也正是强调优化的速度。但问题是,如今国货品牌的团队是在互联网浸润下成长起来的一代,论速度他们会不如优衣库吗?

中国的电商渗透率远远高于美国等发达国家。优衣库在中国也抓住了线上的机会:它做到了线上线下一体化,实现了同款同价;线上不做分销,只有官网和淘宝旗舰店,线下门店也全部是直营店。

优衣库的天猫旗舰店与小程序

优衣库在2009年就开始做了天猫渠道,在2018年就做了小程序渠道。所以在Gap败退,Inditex关店的同时,优衣库在中国活得还不错,但它在数字化上的领 先仅限于外资服装品牌这个圈里,若是考虑到互联网裹挟的国潮品牌,它就没有那么出众了。

最让优衣库胆战心惊的地方在于,ITIB和Ubras等本土品牌用的就是它自己最擅长的武器打败它的。

新锐女装ITIB有自己的“三板斧”——设计师品牌集合+超快的翻新速度+深度捆绑薇娅,一切讲究的就是速度。关注流行趋势的设计师会最快地设计出服饰单品,公司 会迅速联动供应链企业下单生产,头部主播会用全网最 低价在极速触达的人群中完成快速销售。

ITIB的创始人有十年以上的电商经历,在线上渠道的娴熟是优衣库比不了的。这就使它能在速度上压制优衣库。

ITIB的本土设计师集合比起优衣库的设计师联名成本上要低很多,也就更能将资金用在面料等影响消费者体验的部分。本土设计师比国际设计师离中国消费者们更近,也能更快读懂他们的审美心智。

内衣品牌Ubras也是用“优衣库”打败了优衣库。

优衣库本身在无钢圈内衣上是业界领 先的,但或许是因为没赶上“她经济”的潮流,所以之前的产品离爆款还有不小的差距。Ubras同样有自己的三招:“欧阳娜娜代言+全平台KOL种草+薇娅带货”,最终成功出圈。

Ubras在优衣库无钢圈的基础上主打无尺码。过去,内衣线上销售因为尺码不准确,又不支持退换货,所以导致差评率很高。Ubras针对痛点的这一步就极大地改善了这个问题。

科技先锋的“怨天尤人”

幸好,曾经优衣库赖以取胜的科技打法还没被对手完全复制。

优衣库制造爆款的秘密部分来自与材料厂商的深度合作和对供应链优化带来的成本降低。第一个爆款摇粒绒就是这么来的。早在八十年代,美国公司就发明出了摇粒绒技术,但成本太高。

在1999年,优衣库和中国供应商研究后,最终确定了在日本采购原料,在印尼反思加工,在中国纺织、染色和缝制的流程,大大降低了摇粒绒的成本。

在2000年已经有三分之一的日本人用1900日元的价格买到了摇粒绒。要知道,1999年的摇粒绒户外服装单品的价格可是在1万元以上的。

同样是在1999年,柳井正看到了东丽和波音的新闻,认识到东丽在材料上的优势可以用在服装上。2003年,两家合作开发的HEATTECH上市,并在此后不断迭代:升级了防静电,还在女装中添加了山茶油实现保湿功能。

这种以轻薄闻名的保暖内衣到2011年的销量突破了一亿件,2017年突破了十亿件。

疫情中的口罩再次让优衣库发挥了材料上的优势。

优衣库口罩采用过去用来生产内衣的AIRism材料,透气性和速干性远远胜过市面上的其他口罩。3只装售价990日元折合65.6元人 民币,发售首日就引发了冒雨抢购,官网也一度崩溃。

然而,优衣库在材料科技上的优势也在慢慢遭到稀释。纵然还能有口罩这样的爆款,但由于优衣库的体量已经相当庞大,这种锦上添花很难带来业绩的根本性扭转。

而且,无论是摇粒绒还是HEATTECH,优衣库这几个明星产品的杀手级功能都是保暖效果。但这些衣服的销量也对天气十分敏感,最近几年的暖冬造成了较大的负面影响。这也是优衣库在几份年报和季报中不断提到的。

除了天气,优衣库还在抱怨汇率。

日元汇率

日元的贬值的确是对成本影响很大的因素。讯销集团在今年1月13日的第一财季发布会上就强调了汇率的影响。去年初,日元兑美元的汇率在100日元兑0.96美元,到了年底就贬值到了100日元兑0.88美元,现在更是进一步下挫到了0.78美元。

最新半年报显示,大中华区的运营利 润占优衣库总体的55%。优衣库在去年底的一波涨价也与他们不愿意舍弃利 润有关。虽然优衣库并没有采取简单粗暴的直接涨价方式,而是选择提升中高端衣服的占比,但是,因为成本上涨而做出的保利 润策略,在用户思维至上的本土互联网品牌面前会遭受严重冲击。

这意味着,优衣库今年的涨价压力有增无减。

和其他洋品牌一样,优衣库被本土更灵活的对手赶超似乎也是不可逆转的宿命。不过,对于国潮品牌来说,在用“唯快不破”打法夺得市场后,能不能沉淀下一些提升消费者体验的黑科技可能才是基业长青的关键,也是真正解决“年轻人流失”的核心方法。