11月11日这天,港股迎来“跨境鞋服第一股”。中国大的跨境电商公司之一——杭州子不语集团在港交所挂牌上市。

上市首日子不语开盘价为8.36港元,较发行价上涨6.4%。截至当天收盘,股价为8.29港元,上涨5.47%,总市值达到41.45亿港元(折合人民 币为37.58亿元)。

85后创始人华丙如与其妻子共同持有子不语52.23%的股份。按首日市值计算,两人身价将达到19.6亿元。

成立于2011年的子不语,前身是大二学生华丙如在杭州开的一家淘宝女装店,2014年开始转型跨境电商,2020年在北美市场成为第三方电商平台同类目中GMV(总成交额)***的中国卖家。

但借助亚马逊等平台实现快速增长的同时,对平台的依赖也成为子不语的困境,尝试自建渠道但收效甚微。

面对全球快时尚市场的低迷,2021年下半年以来,子不语的业绩表现有所下滑。过于依赖北美市场、存货压力不断增加、退货率居高不下的子不语,在资本之路上负重前行。

亚马逊“依赖症”加深

此次成功上市前,子不语曾三闯IPO。2021年6月和2022年3月,子不语两次提交招股书但均失效。2022年9月28日,子不语第三次提交招股书并最终通过聆讯。

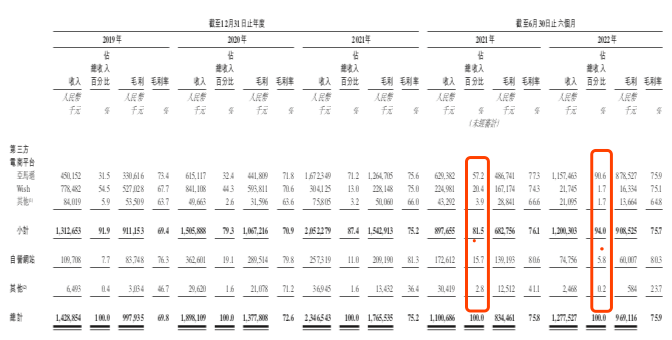

根据最新招股书信息,2021年子不语营收为23.46亿元,同比增加23.63%;2022年上半年营收为12.77亿元,同比增长16.07%。

虽然营收继续增长,但其收入结构却略显单一。

与知名跨境服饰电商SHEIN不同,子不语主要在亚马逊、WISH、速卖通等第三方跨境电商平台开设店铺。相比自建独立站,这样做的好处是可以节省技术开发和推广维护费用。

但依赖第三方平台也意味着每年要支付一笔不小的服务费及佣金。截至2022年上半年,子不语向第三方平台支付的服务费及佣金达到2.75亿元,占销售及分销开支的约三成。

平台依赖不仅会影响企业实际***,还会面临各种不确定性风 险,对大卖家来说更是如此。去年亚马逊封号潮便是平台性***的典型。

子不语不是没考虑过“自力更生”。从2018年起,它开始建设拥有自主品牌的独立站,此后3年独立站品牌营收规模不断扩大,2019年收入1亿,2020年就达3.6亿。

但好景不长。2021年其自营网站的营收跌至2.6亿,在总营收中所占比例也大幅下降,从2020年的19.1%下降至2021年的11%,2022年上半年又进一步跌至5.8%。

与此相反,子不语对亚马逊的依赖进一步加深。截至2022年上半年,来自亚马逊上店铺的营收占总收入的比例高达90.6%。

北美市场集中度过高

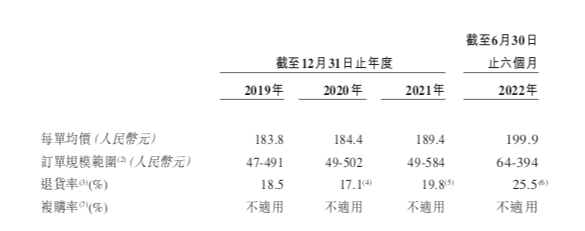

根据招股书,子不语在自营网站上的每单均价可以达到390.1元,是亚马逊店铺(199.9元)的近2倍。但2021年以来,子不语新店的渠道布局却反其道而行,在Wish等其他第三方平台不再开设新店,今年新建自营网站也停下脚步。

事实上,子不语对亚马逊的依赖加深,或许多少是无奈之举。

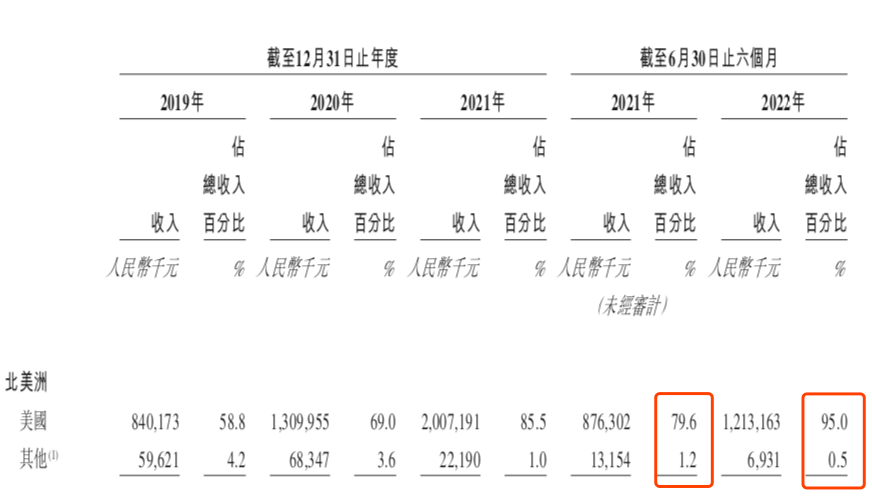

虽然子不语面向全球超过80%的国家和地区销售,但近两年美国市场集中度不断提高。2022年上半年美国市场在营收中的占比高达95%,这也是亚马逊的市场重心。

而子不语在另一大主要市场——欧洲的营收占比,在2022年上半年降至3.6%。此前子不语在欧洲的营收主要通过Wish平台实现,如今收入减少以及所占比例下降,也导致Wish渠道营收规模下降。

欧洲统计局Eurostat数据显示,2021年时尚购买仅占欧洲GDP的2%,比疫情爆发前低4个百分点。受到通货膨胀、收入下降以及环保理念的影响,更多欧洲消费者转而投向二手市场和循环经济(即回收并重复利用产品以减少对资源的浪费和环境破坏)。

欧洲快时尚市场萎缩不是子不语一家面临的问题。据报道,同样受此影响的SHEIN为弥补欧洲市场的损失,开始尝试进入南美、南亚、东亚等市场。

子不语也将视线转移到电商高速发展的东南亚地区。子不语在招股书中提到,未来计划重点开拓这一市场,并将部分供应链迁移至东南亚。

退货率高企,库存压力加大

子不语的利 润也不尽如人意,2022年上半年仅为6130万元,相较上年同期下降了46.32%。对此子不语的解释是,受美国经济增长放缓,通货膨胀上升对汇率的影响,美国消费者购买力下降。

退货率快速上升也是原因之一。招股书显示,子不语在亚马逊上的网店退货率,从2019年的18.5%增加至2021年19.8%,2022年上半年达到25.5%,相当于每卖出4件衣服就有1件被退回。

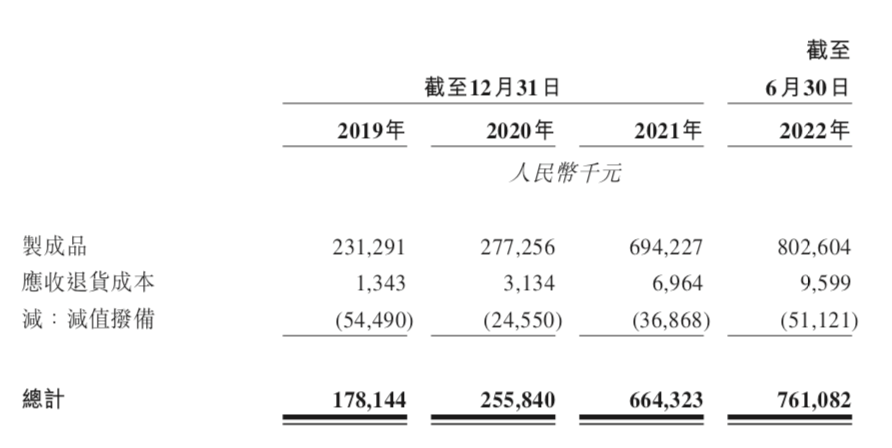

退货增加推高了子不语的存货水平。2022年上半年,子不语的存货余额为7.61亿元,相当于营收的六成,占流动资产的比例达到71.41%。

而这其中,退货成本还只占小头,更多是还未售出的库存积压。招股书显示,仅2022年上半年制成品存货就有超过8亿元,是2019年全年的3.47倍。

存货也影响了子不语的现金流,使得其在2021年底***录得经营活动现金流净额为负,且超过2亿元。也因此,2022年子不语加速销货以改善现金流情况。这一关键指标的变化或许表明,曾一路高速发展的子不语迎来了一个拐点——要么产品升级,要么找到更新的增长渠道,否则很难突破当下之困。

另一面,子不语的存货周转天数则从175天拉长至442天,相比之下,SHEIN的商品周转天数则只有30天左右。这对于其以快取胜的销售策略来说,或许更加致命。

与SHEIN起家的故事类似,子不语从2011年成立至今,凭借“更快、更时尚”的优势迅速在欧美市场攻城略地,2020年在第三方电商平台上的GMV,就排到了所有中国跨境电商卖家中的第三位,北美市场则***。

子不语招股书曾披露,每年可以设计和推出超过1万种新款,从打样到生产最快只需要7天,是ZARA上新速度的一半。当速度放慢,子不语“负重前行”的压力也将陡增。

虽然在冲击IPO的过程中,子不语受国际市场大环境的影响,业绩表现有所滑坡,但在挂牌前市场对其还是抱有较高期待,这一点从子不语提前完成国际配售就可以看出。未来子不语能否将借助资本的力量应对诸多增长挑战,实现华丙如曾经再造一个“ZARA”的梦想,还有待市场检验。