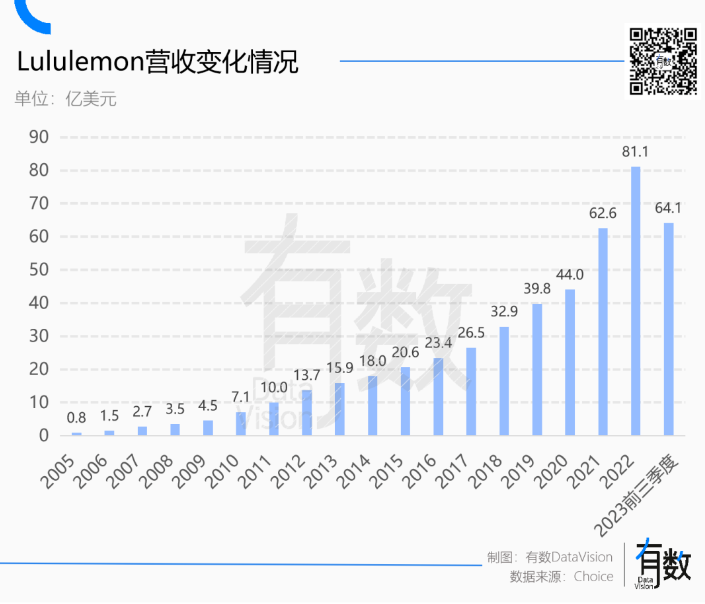

lululemon的增长还没结束。

最新财报显示,q3单季度lululemon实现营收22.04亿美元,相比去年同期增长19%。相较于卖不动货的同行,lululemon的增速可谓亮眼:同季度nike勉强增长了2.0%,而adidas继续下滑了6.4%。

分区域来看,lululemon似乎逃过了北美市场疲软的诅咒。它在美国和加拿大的营收分别增长了12%/14%,其美国市场份额逆势增加1.5个百分点。

在梧桐区花园露台做瑜伽的中国中产们,依然是lululemon亮眼业绩的最大功臣,本季度中国市场的营收增速达到了53%,营收占比也从去年同期的9.1%提升至12.38%。

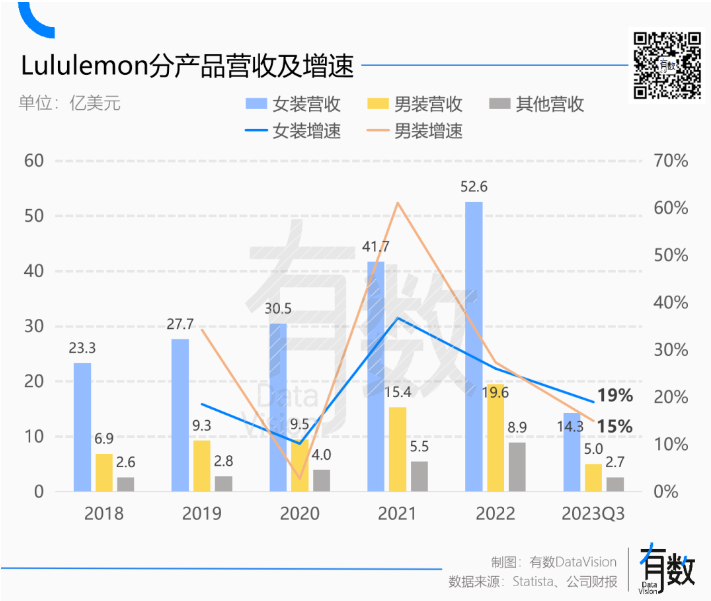

分业务看,女装和配饰增长更快。女装营收增长19%至14.3亿美元,男装增长15%至5.0亿元,饰品配件增长25.5%至2.65亿美元。

相比扶不起的男装业务,lululemon的配饰部门称得上是一个惊喜。

lululemon自2018年开始卖包,尽管目前在全球市场的份额不足1%,但已经有了复制瑜伽裤奇迹的苗头:腰包和腋下包接连被明星和kol上身,在社交媒体里一包难求,还有了“prada平替”的名号。

财报一出,lululemon的总市值又重回600亿美元的巅峰,进一步拉开了和阿迪达斯的差距。

在老牌巨头逐渐远去,新的英雄尚未能一战的今天,lululemon的这个“第二名”,恐怕还能再稳一阵子。

铁打的lululemon

lululemon的瑜伽裤狂热仍在持续,但这回有了新的背景。

lululemon在2016年开设中国首家门店时,它的目标受众非常明确:“32岁,年收入10万美元的单身女性,很忙,有自己的公寓,爱运动和时尚,每天会花上一个半小时锻炼。”

在国内,这些人是活跃在小红书上的美妆博主、健身kol,她们手握普通打工人的理想人生范本,拥有大批拥趸。

起初是lululemon带来了白领健身风潮,而如今,飞盘、露营、路冲、骑行等户外风潮一浪接一浪,带火了一大批品牌,其中也包括lululemon。

自2022年以来,户外赛道热火朝天,山系穿搭成了新晋潮流密码。以前还是李佳琦唯一碰壁的始祖鸟,现在买经典款都需要配货;曾被吐槽“摆在奥莱都没人买”的萨洛蒙,也凭借xt-quest和xt-6两双爆款,成功跻身“中产三宝”行列。

lululemon自然不会错过这场天降好运。它一边跨界飞盘运动,把瑜伽服的穿搭场景拓宽至绿茵场。另一边携手小红书,用越野跑鞋去渗透户外兴趣人群,带动了跑鞋全品线的热度提升。

当始祖鸟、凯乐石、kolon等多个品牌竞逐户外穿搭博主的冲锋衣首选时,lululemon的瑜伽裤却总有一席之地。

论畅销程度,今天的lululemon似乎和几年前没什么变化,它的畅销单品常常处于缺货状态,一些受欢迎的颜色基本上在门店上新的第一天就会出现断码的情况[1];

论开店速度,lululemon在进入中国市场的头三年里只开了三家门店,但在2022年后,lululemon按下加速键,一年多就新增了43家门店,平均每15天开一家[2]。

lululemon也觉得它在中国还远远未到天花板。

目前,lululemon超半数门店位于新一线及以下城市,一些二线及以下城市仍是尚未开垦的蓝海。

它的ceo卡尔文·麦克唐纳在《财富》中国500强峰会上言辞激动:“在中国仍有很多机会让更多人了解我们的品牌,这显示了我们巨大的增长潜力。”[3]

天花板在哪里?

lululemon曾奇迹般地从细分赛道突出重围,并成功引起了全行业的垂涎。

nike管理层在今年第二季度财报会上,提到了 29 次“女性”,仅提到 9 次“男性”;阿迪达斯曾经挖走lulululemon前ceo担任战略顾问,还在2021年推出了瑜伽产品线;安踏在今年也将“lululemon平替”maia active收入囊中,借此撬动中高端女性运动市场[4]。

一边是老大哥们不愿服输,另一边,在lululemon的阴影下,还寄居着一大批69包邮的白牌和各类主打“平替”的新消费品牌。

眼看着单品赛道越来越拥挤,lululemon正在试图找到第二增长曲线。

2019年至今,lululemon陆续推出个人护理系列、女鞋系列、男士高尔夫系列和全新的徒步系列,试图让lululemon走出中产女性的瑜伽室,走进更广阔的人群和他们的生活中去。

只不过,多点布局并未带来多点开花的效果。lululemon至今仍有约65%的营收还是由女装业务贡献。

在消费需求越来越碎片化的当下,多品牌矩阵是大势所趋:拿安踏来说,它在大众运动领域有安踏,时尚运动有fila,高端专业领域则有迪桑特、可隆、以及亚玛芬旗下的始祖鸟、萨洛蒙等众多品牌,女性赛道也新添了maia active。

多品牌集团的最大好处就在于,不同的品牌有各自不同的价格带和使用场景,能够覆盖不同的消费群体,面对此消彼长的消费需求变化,更加游刃有余。

但这种成功不易复制,摆在lululemon面前的问题显然要更棘手。

首先,安踏收购海外大牌有“时机”加成,而今天的运动市场早已变了天。lulemon举目四望,难以找到一个好标的。

例如仅仅是“男版lululemon”这一赛道里,就已经站满了虎视眈眈的新玩家。vuori在2015年切入市场,2021年就斩获软银4亿美元投资,估值一度高达40亿美元,甚至还传出将在2024年启动ipo。

其次,靠大单品起家的lululemon,在全品类的运营上几乎全是教训。

2020年疫情催生的居家健身趋势让lululemon斥资5亿美元高位买入创立不足两年的健身镜品牌mirror,仅一年后,mirror就开始陷入了经营不振的困局。

到了今年第三季度,受到mirror资产减值等影响,luluemon产生了约7450万美元的费用,直接拖累了公司的净利润同比下滑2.6%。

早在lululemon在中国大获全胜之前,它就曾尝试做过一个女童运动服饰品牌ivivva,后来因为战略定位失误导致销售不佳,在2017年被迫关闭。

lululemon管理层承认,关闭ivivva并不是因为零售端整体环境压力过大所致,而是因为ivivva不能被打造成价值几十亿的品牌。给出的理由是,女童运动服装赛道本身空间就不大,其价格带只在44-78美元,天花板就更低了[5]。

最后,“lululemon=瑜伽裤”这个标签越坚固,lululemon开辟新战场的难度也就越大。

尽管lululemon在2015年推出abc男裤系列之时,也想要复刻瑜伽裤的奇迹,在大力出奇迹的营销策略下,它的男装业务在2021年经历了短暂的辉煌而后陷入沉寂。到了今年,男装增速没有一次超过女装增速。

就结果来看,lululemon的男士品牌知名度仍然很低。

在美国约有13%的男性知道lululemon,而在北美以外的其他地区,这一比例仅为个位数。卡尔文·麦克唐纳在今年第三季度业绩交流会上直言:塑造意识仍然是我们的首要任务[6]。

尾声

比起捉摸不定的第二增长曲线,眼下最令lululemon烦恼的,可能还是它的库存水平。

从去年开始,lululemon的库存就水涨船高。2022年q2-q4季度,lululemon的库存水平都维持在14-17亿美元,一个季度的库存几乎和2019年一整年(20亿美元)的库存比肩。

lululemon曾将库存问题甩锅了供应链,说是考虑到全球断供危机,公司愿意提前多订点货。在最新一季里,它的库存额的确有所减少,同比已下降了4%,高管也乐观表示有信心将库存恢复至2019年水平。

但在lululemon努力清库存的过程里,那些颜色奇怪的瑜伽裤堆满了它的库房,曾引以为傲的2%最低折扣率不复存在,今年春节的7.7折满减优惠足以让一批中产捶胸顿足。

而打折清库存,对lululemon来说无疑是违背祖训的糟糕决定。毕竟它的创始人chip wilson曾经是这么说的,“把瑜伽裤卖到普通产品的三倍价格,关键一条是不要打折”。

参考资料

[1] 库存高企,lululemon为啥还是在中国断货?20社

[2] lululemon业绩大放异彩,第二季度中国市场收入大涨60%,ladymax

[3] 探访lululemon国内首家男装快闪空间:100平米里有什么,窄播

[4] 围剿lululemon:当nike安踏李宁觊觎高收入女性的钱包,36氪

[5] 卖瑜伽裤的lululemon,如何成为全球运动服饰市值第三?雪球

[6] lululemon athletica (lulu) q3 2023 earnings call