医药电商近期动作不断,正开足马力增强自身实力。

今年以来,动脉网就曾报道过:未名企鹅宣布数千万A轮融资、七乐康布局“互联网医疗综合体”并获融资、药师帮完成1.1亿人民币融资、1药网与碧生源达成战略合作、健客与多家药企、保健品厂商达成合作等。

医药电商们纷纷选择在今年积极布局供应链、拓展医疗服务及引入资本助力,注定了今年是医药电商发展的“分水岭”之年,对市场和用户的争夺将进入白热化状态。

针对处方药网售限制、医保对接、专业服务欠缺等几个薄弱点,医药电商选择从供应链、互联网医院、移动医疗、线下药房等方面突破,既有“曲线救国”的迂回,亦试图构建不同于线下的竞争优势。

供应链是医药电商生命线

阿里健康天猫医药馆总经理康凯接受动脉网采访时曾说,医药电商的本质即为电商,尤其是是在其他领域的电商都已经发展成熟之后,医药电商可以从其学到不少经验,比如供应链、营销、管理、成本控制等等。

纵观电商的发展历程,即证明供应链是电商生命线的过程。从早期的C2C交易,到现在作为主流的B2C,最根本的就是供应链的变化。

在自发的C2C交易当中,最不能受控制的就是商品交易的品质,而互联网最适宜推广复制的是标准化的东西,即意味着交易标的在质量价格等方面要保持高度的一致性,这就促使电商商品往更高标准化的路径上迁移,企业而非个人能够始终保持这种一致性,采购的一致性(或有平台能够验证交易标的属性并认证)又造就了企业或平台的口碑并形成品牌。

亚马逊、阿里、京东都遵循此发展路径,其丰富的产品、标准化的交易流程同样适用于医药电商。

从医药电商的角度来说,最容易受到用户质疑的一点是,药品质量是不是可靠。如何解决,从供应链入手同样是不错的选择,表现形式就是多样化的“正品联盟”和战略协同计划。业内最早开始“正品联盟”尝试的是1药网,当时即拉来不少大型医药工业企业为其背书,东阿阿胶、汇仁、白云山和黄等,此后这一联盟又不断有新的成员加入,涵盖隐形眼镜、保健品等多个领域。

医药电商引入工业企业、强化供应链还有一个重要的目的,即丰富产品品类以满足用户需求。同为零售渠道,医药电商与线下药店相比服务对象并无差异,而药店的高渗透率、高覆盖率、高连锁率已经让用户没有多少理由去线上购买,并且医药消费不同于服装等快消需要那么多的个性化及自主性,即“创新”的可能性不大,医药电商可以发力的点在于药品种类的丰富性。

一般而言,药店常备SKU(药品种类)在2-3000个,主要是囿于库存和管理成本的限制,而理论上来说,医药电商在SKU扩展上并无天花板。从几家前列的医药电商公布的数据可知,其SKU达到或超过50000+。很大程度上,用户是在线下找不到某款药品的情况下才选择医药电商这一渠道(某咨询机构的调研,显示这部分用户有很大的比率)。

供应链是医药电商的生命线。首先是与医药工业的广泛合作为医药电商自身背书,创造了品牌;其二是广泛的合作有助于扩充上架产品的品类,这在很大程度上会成为用户选择医药电商的理由。

医药电商急需构建差异化

医药电商的C证,最早只能由连锁零售门店作为主体才可申请,意即电商原本是作为线下零售的附庸存在,这也决定了二者之间巨大的不对等性,最沉重的两道“枷锁”由此而来——处方药、医保。

事实上看起来“优先级”更高的零售门店,在处方的获取上同样不占优势,“以药养医”的医疗体制之下,医院跟零售渠道的药品分销比例约在八二之间。且不说处方药和OTC药品谁利润更高的问题,仅数量一项,线下门店即天然占有劣势。传递到网上药店,时效性、专业性较连锁门店又有不及,市场情况可想而知。

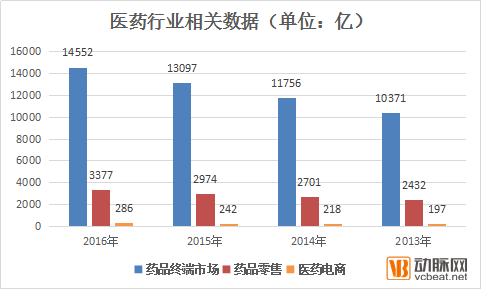

据相关统计,2016年药品终端市场规模14552亿,零售药店销售收入3377亿,B2C医药电商286亿,医药电商相比药品零售市场10%不到。

数据说明:据市场调研及行业报告资料整理

在政策推动下,医改持续深入,处方开闸或成为医药电商业务拓展的重心。迎战处方外流,有三个方向可以选择,线下药店、DTP药房、互联网医院。

线下药店的问题是只能服务基于地理位置的对象,但如果信息化得当,即可大范围的提升服务范围以扩充服务对象,初步的设想可为“店仓”一体模式,即作为区域配送的仓库,可提高单店的利用效率;

DTP药房是比较新的概念,即专门售卖创新药、进口药,其实也非常适合以互联网模式来做;

其三是互联网医院,在习大大在乌镇互联网大会为互联网医院背书之后,互联网医院得到了飞速发展,远程医疗作为最普遍的接入形式,可通过药店的视频通讯设备、手机APP、网页等有效联通医患,并开具处方,包括阿里健康、1药网、健客、七乐康等医药电商均开始发力互联网医院,原因即在于增强专业服务能力和处方获取。

医保方面,在国内异地结算尚未成功推行的情况下,医药电商对接医保可能不太现实。不过亦有两个突破口,PBM和商业医保。

医保控费一直是医改重点,PBM或可医药电商留下发力空间,医药电商切入这一领域有系统的积淀,即药品数据和药品消费数据,并可利用与医药工业企业的良好关系介入到商保方案设计当中去,作为医药消费上下游的承接者。

对工业企业来说,在工业企业-代理商-零售模型当中,对市场情况的判断较易出现失真,在工业企业-电商模型当中,很容易追踪消费数据和产品流向,获得市场反馈数据,对产出过程有一定的指导价值,或能成为其积极拥抱电商的原因。

未来可能回归线下

资本一直是助力医药电商发展的重要因素,当下能够实现盈利的医药电商企业并不多,无论是纯医药电商还是平台类医药电商或上市公司控股的医药电商,成本和营收之间的平衡点很难达到。在此背景之下,资本的持续注入能够帮助医药电商企业增强自身实力同时积极“破局”。

晟睿咨询合伙人陆晟长期观察医药电商行业,对资本助推医药电商发展提出了几点设想。他认为现在医药电商对线下的渗透尚浅,未来线上线下一体的业务模式或更能在市场竞争中展露头角。

陆晟解释,细数现在活的较好的几家医药电商,大致可以分为两个阵营,互联网公司和零售连锁基因。互联网公司强调快速布局和C端用户的拓展,营销上比较占优势;零售连锁把电商业务作为补充,主要重心还是放在线下的收并购,比如一心堂、老百姓这种,一年能收几百家店,但是针对电商的资源投入相比之下就少很多。

如果零售连锁和互联网基因的公司能够合作,线上线下一体的发展模式才会产生“化学反应”。

合作方式上,可能包括零售连锁引入互联网团队或者直接并购相关企业,或者二者深度合作,在业务层面进行联合运营。

“实际上还是资本主导的一个过程,去年以来几家医药电商屡爆巨额融资,累计融资有数家都超过10亿,在没有清晰盈利支撑的情况下,这种融资不可能继续进行下去,更别谈登陆资本市场,拥抱零售连锁的资本力量是不错的选择。”陆晟认为,医药电商资本引入更倾向于行业资本,大型零售连锁有较强的资本实力同时可以有效接纳业务,会成为医药电商融资之外的另外一个选择。

数据说明:据市场调研及行业报告资料整理

陆晟提到,其实中国医药电商的发展可以参考美国,对标企业为沃尔格林,既是全美最大的零售连锁,同时也是最大的医药电商,它一开始也是零售起家,在发展过程当中既自己内部孵化了电商业务也并购了好几家医药电商,最后才成长为全美第一的体量。

从行业综合情况来说,美国医药电商和零售渠道之比约为3:7,相较之下中国医药电商的成长空间还很大,如果能够把握线上线下的优势结合起来,其实是双赢过程。

“现在都在讲‘新零售’,新零售就是线上线下协同,医药零售也一样,传统连锁积极拥抱互联网,医药电商回归线下,演变为医药新零售。”陆晟总结说。