享有“男裤专家”美誉的九牧王仍未度过“中年危机”。

作为中国知名服装品牌,九牧王品牌男裤连续18年领跑国内男裤市场,只不过,近10年来,公司一直未能突破发展瓶颈。

九牧王于2011年5月30日在A股主板上市,上市以来,营业收入一直在22亿元左右徘徊,净利润(归属于上市公司股东净利润)也在5亿元左右原地踏步。同期,公司毛利率、净利率也无明显上升迹象。

与之对应的是,九牧王关店潮起。2012年,九牧王线下店铺总数为3264家,而去年6月底为2694家,净减少570家,其中joeone店净减少657家。不考虑开店,2013年以来的不到6年间,公司累计关店1624家,超过高峰时段店铺总数一半。

面临形势,除了关店止血外,九牧王还进行产业加持,加码时尚年轻品牌FUN、间接涉足文化教育影视等。本月初,公司通过减持财通证券股权获得0.60亿元收益,亦可印证辅业反哺。

值得关注的是,九牧王存货居高不下问题依旧突出。截至去年9月末,其存货达8.26亿元,接近其流动资产四成。不仅如此,公司还涉嫌少计提跌价虚增利润。2017年,虽然其库存商品计提比例达到10%,但其库龄一年内的存货计提比例不足1%,1—2年的计提比例也未到10%,均低于同业。

上周,针对经营业绩、转型等问题向九牧王发去了采访函,截至本报截稿时止未获得回复。

上市以来营收净利止步不前

有着“裤王”美誉的九牧王未能在经营业绩方面与时俱进,反而是艰难维持。

截至目前,九牧王未发布业绩快报及预告,从其去年前三季度经营业绩看,整体较为平淡。

去年三季报披露的数据显示,其营业收入19.21亿元,增幅为7.74%,净利润为3.50%,增幅为1.86%。与上年同期增幅相比,存在明显差距。

九牧王主要从事男士商务休闲品牌服饰的设计、生产和销售,虽然有着较强竞争力,但其经营业绩并不出彩。

数据显示,2009年,其营业收入和净利润为14.04亿元、2.58亿元。在2009年至2011年的IPO闯关报告期,营业收入和净利润出现快速增长,2011年分别为22.57亿元、5.18亿元,增幅分别为34.78%、43.73%。高峰出现在2012年,其营业收入26.01亿元、净利润6.68亿元,增幅分别为15.20%、29.07%。此后,营业收入回落至22亿元左右、净利润回落至4亿元左右。

同期,公司综合毛利率在56%左右徘徊,最高57.96%,最低47.90%,净利率维持在20%左右,最高为2012年的25.70%,最低为2014年的16.95%。

上市8年来,九牧王资产规模50亿元左右沉浮,去年9月底为57.41亿元,较上市之初仅增加约10亿元。

同期,研发投入变化也很小,最高出现在2013年,为0.28亿元,2017年为0.23亿元,接近上市以来平均水平。

经营未能突破发展瓶颈,为应对市场变化,九牧王频频对线下门店进行调整。

上市以来,九牧王实施过两次募资,即IPO募资26.40亿元、发债2亿元,合计为28.40亿元。募投项目中,主要是进行营销网络建设。实际情况如何呢?

公司上市前夕的2010年底,其店铺为2710家,2012年底,达到3264家。这是其店铺数量巅峰,此后是开店与关店并存,更多的是关店。

长江商报记者初略统计发现,2013年至去年6月30日,净关店数分别为140家、179家、153家、13家、146家、64家,合计为565家(考虑部分品牌店铺合并,则为570家)。其中,作为其核心品牌店joeone店,2013年曾为3087家,去年6月底为2370家,累计净减少717家,约占其高峰数店铺总数四分之一。实际上,如果仅计算关店数,2013年以来,累计关店达到1624家(2013年、2014年为净减少数)。

毫无疑问,及时关闭亏损较严重店铺止损,对九牧王经营业绩造成了不小影响。2015年、2017年,其净利润增幅超过两位数,这两年也是其关店高峰。

一年内库存计提比例偏低

遭遇中年危机的九牧王还面临着存货居高不下的难题,其这一难题久拖未决。

九牧王的存货是从其上市首年开始大幅飙升。2010年底,其存货为4.49亿元,2011年猛增至7.22亿元,增幅为60.80%。2012年至2017年,存货数分别为6.50亿元、6.25亿元、5.93亿元、5.84亿元、7.36亿元、7.39亿元。

为了解决存货偏高问题,九牧王也曾有意识降低存货,其中,最重要的措施就是关店、消减库存。上述数据显示,2016年,公司新开门店317家、关店330家,净减少13家,当年存货增加1.52亿元,增幅为26.03%。2017年净关店146家,存货仅增加300万元。

截至去年9月末,九牧王存货余额为8.26亿元,约占当期流动资产的38.98%,再次出现较大幅度增长。公司存货周转天数为256.22天,这意味着,公司存货周转需要8个月,于服装企业而言,存在过时等跌价风险。同期,森马服饰存货周转天数为147.88天。

事实上,近几年,公司资产减值损失几乎全部是存货跌价贡献。2016年至去年前三季度,其资产减值损失为0.74亿元、0.78亿元、0.63亿元,其中,存货跌价损失为0.70亿元、0.74亿元、1.01亿元。

实际上,对存货计提方面,九牧王存在少计提从而虚增利润嫌疑。2017年,公司8.25亿元存货中,7亿元为库存商品,其计提跌价准备为0.70亿元,约为10%。同业公司森马服饰当年计提比例为16.75%。

不仅如此,九牧王存货中库龄1年以内、1—2年的库存商品分别为4.87亿元、1.29亿元,计提的跌价准备分别为459.85万元、988.70万元,计提比例分别为0.94%、7.66%。即便是3年以上的计提比例也只有88.90%。去年上半年,库龄一年内的库存商品计提比例为更低至0.64%。

跨界教育押宝多元化

一直未能突破发展瓶颈的九牧王尝试走多元化发展之路。

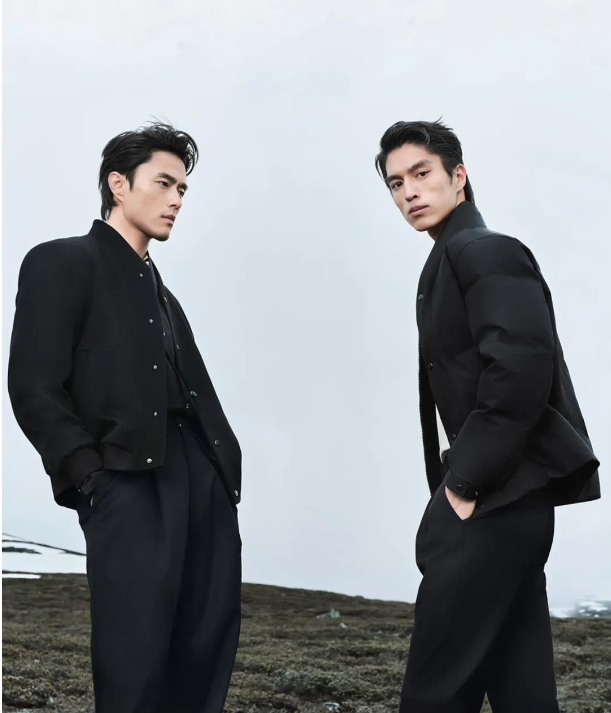

2017年,九牧王动作不断。当年,公司提出精工质量、个性潮流及时尚品质三大平台化变革。具体为,九牧王品牌重塑、渠道升级,高端男裤品牌进驻天津、郑州等7大市场。以FUN潮牌品牌为主,收购BEEN TRILL 中国大陆、香港、澳门地区商标权,在10年内开设30家GARFIELD BY FUN独立门店。此外,公司韩国设计师潮牌NASTYPALM中国大陆商标权,通过增资方式获得年轻时尚品质男装品牌ZIOZIA大中华区运营权及商标权。

今年2月19日,公司还宣布,拟出资7650万元与KitsuneFrance设立小狐狸(中国)有限公司,在大陆、香港及澳门地区开展“MaisonKitsuné”品牌及“Kitsuné”品牌服装、配饰、箱包、化妆品和香水产品经营业务。

除了在强化主业丰富产品线方面不断加码,九牧王还玩跨界。当年4月,公司宣称其全资子公司“九盛投资”与“上海慕华”签署合伙协议,拟参与设立“杭州慕华”基金,规模达10亿元,投资于文化教育及其衍生行业、新兴产业。

去年3月,公司公告称,全资子公司九牧王零售投资管理有限公司与 TH 教育资本签署协议,九牧王零售拟作为有限合伙人(LP),参与认购 TH 教育资本一期基金(有限合伙)的份额。这表明,其跨界之举更进一步。

去年7月6日,公司还公告称,全资子公司九盛投资拟投资1000万元于中广影视认购深圳华强方特文化科技集团非公开发行股份的投资项目。

此前,公司还持股财通证券2%股权、韩都衣舍8.31%股权。目前来看,这些投资初见效益。

今年3月1日,公司公告称,今年2月以来,累计出售财通证券901.78万股,获得投资收益5985.71万元。

只是,九牧王的多元化之路能否顺利,突破主业的瓶颈能否如愿,还有待观察。